10 põllumajandussektorit toetavat trendi

10 põllumajandussektorit toetavat trendi

Mitmete põllumajanduslike saaduste, nagu näiteks suhkru ja kakao, kiire kallinemine sellel aastal demonstreerivad, kuidas väiksemgi tõrge pakkumises võib hinda vägivaldselt ülespoole liigutada. Globaalsete trendide tõttu on tegemist nähtusega, mille takistamine võib aja jooksul järjest raskemaks muutuda.

Mitmete põllumajanduslike saaduste, nagu näiteks suhkru ja kakao, kiire kallinemine sellel aastal demonstreerivad, kuidas väiksemgi tõrge pakkumises võib hinda vägivaldselt ülespoole liigutada. Globaalsete trendide tõttu on tegemist nähtusega, mille takistamine võib aja jooksul järjest raskemaks muutuda.

Järgnevas artiklis olen välja toonud kümme peamist põhjust, mis võiksid Deutsche Banki arvates põhjustada põllumajanduslike saaduste kallinemist, muutes sektori atraktiivseks ka investorite jaoks.

Rahvastikuarvu kasvamine. Kui veel aastal 2005 elas planeedil ligikaudu 6.5 miljardit inimest siis käesoleva sajandi keskpaigaks prognoosib ÜRO elanikkonna arvuks 9.5 miljardit. Demograafilised muutused suurendavad põllumajandustoodete tarbimist, seda kas otse toiduna või tööstusprotsessides vajaliku toormena.

Sissetuleku suurenemine. Lisaks rahvastiku arvulisele suurenemisele mõjutab nõudlust tarbijate jõukuse kasv arenevates riikides, mis kallutab inimeste toitumisharjumust kõrgema proteiiniga saaduste suunas. Kõrgem SKT per capita peaks Dutsche Banki prognooside järgi kahekordistama proteiinivajaduse 2050. aastaks praeguselt 210 miljonilt tonnilt.

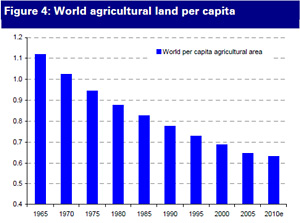

Maa- ja veepiirangud. Linnastumine on olnud üheks teguriks põllumajandusliku maa pindala kokkukuivamisel, mis ühe inimese kohta on viimase 50 aastaga vähenenud poole võrra.

Allikas: Deutsche Bank

Osaliselt on selle trendi tagajärgi teatud piirkondades leevendanud saagikuse märkimisväärne kasv. Kuid sellele vaatamata on eesseisev tee täis rohkeid katsumusi, arvestades veeressursside kättesaadavuse probleemi eriti Aasia piirkonnas. ÜRO Toidu ja Põllumajanduse Organisatsiooni andmetel sõltub 33 riiki maailmas värskete veeressursside hankimisel 50% ulatuses teisest riigist, kelle hulgas leidub üsna olulisi põllumajanduslike toodete eksportijad nagu Argentiina, Usbekistan, Ukraina ja Vietnam.

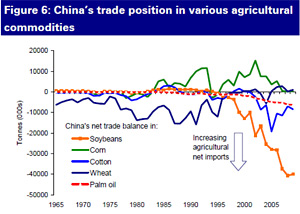

Kasvav populatsioon, urbaniseerumine, paranev elatustase ning maa- ja veepiirangud põhjustavad tulevikus mahukamaid põllumajanduslikke puudujääke. Seda trendi on võimalik tuvastada juba Hiina kaubanduspositsioonist, kus põllumajanduslike saaduste import on kasvama hakanud.

Allikas: Deutsche Bank

Kliimamuutused. Maailm on viimastel aastatel pidanud vastu seisma ekstreemsete ilmastikuolude esinemisele järjest tihemini, põhjustades olulisi kannatusi ka globaalsetele energia- ja põllumajandusturgudele. Viimase puhul on heaks näiteks El Niño, mis toob kaasa lisasademeid Mehhiko lahes ja Ameerika läänerannikul, kuid põhjustab põuda mitmetes Aasia riikides. Vähene vihmakogus Indias ja üleliigsed sademed Brasiilias tõstsid tänavu suvel mitmete saaduste hindasid, sealhulgas jõudis toorsuhkru hind 28. aasta kõrgeimale tasemele.

Põllumajandusekspordi kontsentratsioon. Kontrastina energia- ja metallisektorile, koondub põllumajanduslike saaduste eksport tihti kõigest kahe-kolme riigi kätte. Näiteks Malaisia ja Indoneesia hõlmavad üheskoos ligi 90% palmiõli globaalsest ekspordist. Soojaubade eksporti kontrollivad 88% ulatuses USA, Brasiilia ja Argentiina. Seevastu Tai, Vietnam ja Pakistan esindavad 64% globaalsest riisiturust. Siit johtuvalt võib riigispetsiifilistel sündmustel või ilmastikul olla võimas tagajärg toodangule ning ka globaalsetele eksporditurgudele.

Biokütused. USA valitsus on vastu võtnud strateegilise otsuse suurendada riigi energiapoliitikas biokütuste, eriti etanooli, osatähtsust, mis hakkab aga põhjalikult mõjutama mitmete põllumajandussaaduste nõudlust. Täna läheb Ühendriikides kasvatatud maisist 30% etanooli tootmiseks ning see osakaal võib valitsuse hinnangul kerkida 2015. aastaks 40%-ni. Sestap jäävad maisi varud edaspidi kriitiliselt madalal tasemele, hoides üleval äkilise hinnatõusu riski.

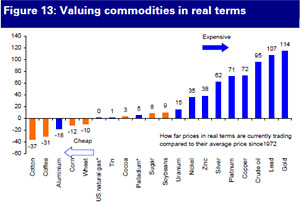

Allikas: Deutsche Bank

Valuatsioon. Kui kuld, plii ja toornafta on kõige kallimalt hinnatud toorained, kaubeldes ligikaudu 100% üle viimase viiekümne aasta keskmise reaalse hinna, siis mitmed põllumajanduslikud saadused pole sarnast hinnarallit teinud ning kauplevad ajaloolise keskmise juures või sellest allpool. Arvestades aga agraarsektori edaspidiseid arengutrende, pole nõnda odav valuatsioon Deutsche Banki arvates põhjendatud.

Varud. USA põllumajandusministeeriumi hinnangul on mitmete põllumajandussaaduste varud madalad ning vähenemine peaks järgmisel aastal jätkuma. DB toob välja, et kui perioodil 1960-2008 võrdus globaalne maisivaru 88-päevase tarbimisega, siis tänaseks on number langenud 60-le. Seda arvu tuleks tõlgendada mõningase ettevaatlikkusega, kuna varude hindamine jätab arvestamata riikide erinevatel aegadel lõppevaid saagiaastaid, mistõttu ei pruugi tegelik seis olla nii halb kui räägib globaalne raport. Sellele vaatamata, ei saa mitmete saaduste puhul defitsiiti eitada ning seda eelkõige kohvi ja kakao puhul.

Diversifikatsioon. Investorite suurenenud huvi toorainete vastu käesoleval kümnendil on aidanud antud sektorisse tugevamalt üle kanda intressimäärade, valuutakursside ja globaalsete aktsiaturgude mõju. Kulla tootlus on olnud tundlik dollari liikumisele ja positiivselt korreleeruv reaalsete intressimääradega. Tööstusmetallid on positiivselt korreleerunud S&P500-ga ja USA nominaalsete intressidega. Toornafta liikumist on aga üha tugevamalt mõjutamas USA dollar ja S&P500 indeks. Vähemtundlikumaks on aga antud tegurite suhtes osutunud põllumajandussaaduste turg.

Võttes arvesse USA dollari tugevnemise riski, S&P500 võimalikku vääratamist kui valitsused ja keskpangad hakkavad raha- ja fiskaalpoliitilisi stiimuleid turult eemaldama ning mõne riigi potentsiaalset maksejõuetuse ilmnemist, mis ähvardab pikaajalisi intressimäärasid märkimisväärselt tõsta, võib põllumajandussektor antud stsenaariumite korral safe haveniks osutuda – jäädes kõigutamatuks finantsturgude volatiilsuses ning olles mõjutatud pigem saagikusest ja ilmast.

Valitsuste tegevus. Põllumajandussaaduste puudujäägid ja hindade kallinemine kipub valitsuse sekkumiseta suunama ressursse agraarsektorisse ning selle tulemusel hakkavad toodangumahud tõusma. Kuid aastatel 2007 ja 2008, mil paljude toiduainete hinnad kallinesid, hakkasid mitmed valitsused piirama või lausa keelama põllumajandustoodete eksporti, et limiteerida hinnatõusu kodumaal. See aga omas negatiivset mõju põllumeeste sissetulekutele ning teatud juhtudel tingis vähenenud huvi saagi kasvatamise vastu, mis omakorda võimendas puudujääki globaalsel turul.

Täna on aga tähelepanu koondumas olukorrale riisiturul pärast kesist saaki Filipiinidel, Indias ja Vietnamis. Kasvav puudujääk on aga sundinud juba Indiat ja Bangladeshi järgmisel aastal keelustama ekspordi, mis aga suurendab hindade kallinemise tõenäosust tulevikus. Lisaks sunnib puudujäägi oht valitsusi täiendama strateegilisi varusid.

Kokkuvõttes on finantskriis ja kohati ka rikkalikum saak surunud mitmed põllumajandussaadused alahinnatud tasemetele. Kuid arvestades kõiki eelpool toodud tegureid, jääb see olukord Deutsche Banki hinnangul ajutiseks.

Üks võimalikke viise antud sektorisse panustamiseks on läbi börsilkaubeldava fondi PowerShares DB Agriculture (DBA), mis peegeldab maisi, nisu, soojaubade ja suhkru hinnaliikumist futuuriturul. Veidi laiapõhjalisem, kuid oluliselt ebalikviidsem on iPath DJ AIG Agriculture TR Sub-Idx ETN (JJA), sisaldades lisaks eelmainitud neljale toorainele veel puuvilla, soojaoa õli ja kohvi lepinguid.

DBA viimase kahe aasta graafik

Allikas: Bloomberg

18. detsember 2009